SafetyWingのNomad InsuranceがCOVID-19に対応しました!

250,000USDまでの医療補償なので、他国への入国時に求められる保険としても使える可能性が高いです。

こんにちは、Kumiです。

海外放浪生活についてよく受ける質問のひとつが『(医療)保険どうしてますか?』。

短期の旅行ならクレジットカード付帯保険や保険会社の海外旅行保険が使えますが、大体90日が限度。(利用付帯のカードを重ねるという方法もあるにはありますが…)

めったに母国に帰らないデジタルノマドはどうしているのか?

というわけで、この記事ではデジタルノマド向け旅行医療保険『SafetyWing』についてご紹介します。

明瞭な料金形態で分かりやすいです。

海外での保険の選択肢の一つとして、ぜひチェックしてみてください!

デジタルノマド・リモートワーカー向け保険 SafetyWing

※商品展開に色々変更があったので、ちょっと整理し直しました。

SafetyWingとは、Safety Nest Inc.が展開するリモートワーカー向け旅行医療・健康保険のブランド名です。(Safety Nest Inc – Company Profile and News – Bloomberg Markets )

SafetyWingの保険ラインナップ

保険商品として、

- 国際旅行医療保険 Nomad Insurance

- 国際総合健康保険 Remote Health

の2種類があり、Remote Healthはその中に個人向けとチーム・企業向け紹介ページがあります。

Nomad InsuranceとRemote Healthの比較

Nomad Insuranceは国際旅行医療保険(International Travel Medical Insurance)、Remote Healthは国際総合健康保険(International Comprehensive Health Insurance)とありますが、どう違うのか?

公式の比較表を翻訳し、料金を追記してみました。

| Nomad Insurance | Remote Health | |

|---|---|---|

| 料金 | 40 USD / 4週〜 | 153 USD / 4週〜 |

| 居住国以外での補償 | ◯ | ◯ |

| 居住国での補償 | △ (短期間のみ) |

◯ |

| COVID-19 | × → ◯ (2020年8月より) |

◯ |

| 癌対応 | × | ◯ |

| 既往症 | × | ◯ |

| 短期間プラン対応 | ◯ | × |

| 旅行対応(旅行の中断、預けた荷物の紛失など | ◯ | × |

Nomad Insuranceは短期間で契約でき旅行に特化した補償が充実しており、

Remote Healthは年間契約の代わりに健康関係の補償が充実しています。

Nomad Insuranceは色々移動して各地を旅行として楽しみながら仕事もしてるデジタルノマド向け(ワーケーションというやつか)、Remote Healthはリモートワーカーとしてバリバリやっている個人やチーム、リモートワーカーを抱える企業向けの健康保険という感じですね。値段的にもRemote Healthはコストを絞って放浪生活をしている低予算ノマドにはきついなあ。

私はNomad Insuranceが自分に合っているのでそちらを重点的に調べました。

Remote Healthが合っていそうな方はこちらから公式の情報を調べてみてください。

ページタイトルがまだ昔のままでRemote Healthじゃないな。

新型コロナウイルス(COVID-19)への対応について|2020年8月修正

COVID-19に非対応だったNomad Insuranceですが、2020年8月から対応になりました。(Remote Healthは以前から対応しています)

As of August 1st, Nomad Insurance covers Coronavirus Disease (COVID-19)! Coverage works the same as any other illness as long as it was not contracted before your coverage start date, and does not fall under any other policy exclusion or limitation.

Testing for COVID-19 will only be covered if deemed medically necessary by a physician. The antibody test is not covered, as it is not medically necessary.

『8月1日より、Nomad InsuranceでCOVID-19をカバーすることになりました。保険開始日以前に発症していなければ、他の病気と同じように補償され、他の保険の免責事項や制限に該当しないことが条件となります。

COVID-19の検査は、医師が医学的に必要と判断した場合にのみ保険の対象となります。抗体検査は医学的に必要ではないため、保険の対象外となります。』

ということです。

政治的避難補償については、アメリカ政府の避難勧告レベルが変わっていないのでCOVID-19理由では変わらず受けられないそうです。(現在レベル3・4とのこと)

入国用には使えるのか?

2020年8月現在、COVID-19対応の医療保険を入国時の条件として求める国も多いです。私が現在いるタイもそのひとつ。

タイは10万USD。ウクライナは3万EURとありました。

重症化すると対応によっては莫大な治療費がかかるため、外国人を国費で治療する余裕はどこの国もないよなー。

サポートに確認したところ、Nomad Insuranceは医療的な治療を250,000USDまでカバーするのでそういった用途にも使えるだろうということ。

ただこれはSafetyWingサポートの見解なので、入国用に使う場合はこれで要件を満たすかどうか、関係各所にご確認ください。(他の10万USD補償の医療保険に比べて安価すぎるので私もちょっと不安なので…)

Nomad Insuranceの特徴

それでは、SafetyWingのNomad Insuranceについて説明しますね。

SafetyWing | Travel Medical Insurance for Nomads, by Nomads

- 料金が明瞭、安価

- 海外にいながらにして申し込める

- 保険期間が柔軟に設定できる(5日〜364日、さらなる延長も可能)

- 自分の国でも期間限定で保険が効く

- 小さい子供もカバー

- 保険はTokio Marine HCCが担当

料金が明瞭、安価

料金については後ほど詳しく説明しますが、料金は『年代』『契約期間』『渡航先にアメリカを含むか含まないか』で決まり、公式サイト上ですぐに確認することが出来ます。

海外の保険について調べたことがある方は分かると思いますが、ここまで明瞭な料金形態は珍しいです。(Expat向けの保険ってだいたいフォームからメールアドレスを入力して見積りを請求という仕組みですよね。料金を知る前にメールアドレスを渡すのだるいです)

またこれも後ほど比較していますが、日本の海外旅行保険が一ヶ月約2万円前後はするのに対し、Nomad Insuranceは〜30代で約40USD・40代約65USD(/28日間)とかなり安価です。

安いと補償範囲が気になるかと思いますが、後ほど説明します。

※ 2020年8月、COVID-19対応のため料金が少し上がりました。

海外にいながらにして申し込める

Nomad Insuranceはすでに海外にいる状態でも申し込めます。

旅行中に一旦ストップして、期間を空けてまた再開するということも可能です。

この気軽さは私みたいなライフスタイルの人間にはとても嬉しい。日本の旅行保険は出発後は申し込めないものが多いですよね。

保険期間が柔軟に設定できる

Nomad Insuranceは最短5日・最長364日、日時指定して前払いで契約できるほか、サブスクリプション(定期購入)サービスのように4週間の自動更新に設定することもできます。

特定の国に滞在する間だけ保険をかける、という使い方もできますね。

私は今のところサブスクリプション型。

自分の国でも期間限定で保険が効く

これはデジタルノマド保険ならではの概念ですが、自分の国にいる時も一定期間は医療の補償が効きます。(90日間中30日まで。アメリカは15日まで)

ただし自分の国から保険を始めることは出来ません。あくまでも一時帰国用ですね。

海外で発生した病気や怪我の治療目的で帰国する場合は補償されないようです。

FAQには『we cover visits home, but note that the visit has to be incidental.』とあります。(”What we mean by incidental is that you returning home cannot be for the purpose of obtaining treatment for an illness or injury that began while abroad.”とあります)

このあたりを適用する場合は、約款をよく読んでおいたほうがいいかも。

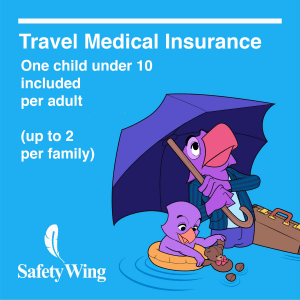

小さい子供もカバーするので家族でも安心

これは私にはあまり関係ありませんが…😅

大人1人につき子供1人、一家族につき子供2人まで、子供が無料で保険の範囲に入ります。

子供の定義は14日から10歳まで。

海外のデジタルノマドの中には家族で外国に滞在している人たちもいるみたいです。子供の教育とか友達とか言語の選択とか色々難しいことはあると思うけど、家族で海外に居られるのはちょっと憧れるな。

保険はTokio Marine HCCが担当

保険会社の仕組みに詳しくなく、この表現が正しいか分からないですが…

SafetyWingの保険は2015年に東京海上に買収されたTokio Marine HCC(Tokio Marine HCC – Wikipedia (en))から供給されています。

東京海上。知っている名前が出るとちょっとホッとしてしまう。保険の内容を保証するものではないんですが😅

Nomad Insuranceの保険料金

保険料金はとてもシンプルで、『年齢』と『アメリカを含むか含まないか』で決まるようです。

一番安くて40USD、『年齢が10歳〜39歳で渡航先にアメリカを含まない』場合の4週間の保険料です。(アメリカが加わると2倍近くなる)

39歳まで40USDでいいの、良くない?

私は40ー49歳のレンジに含まれるので約65USD/4週です。しくしく。まあそれでも、海外で自由に入れる医療保険としては安いと思うけど…

みんな若いうちにたくさん経験してくれ。私はスタートが出遅れてるからなあ。

50−59歳は約101.64USD、60ー69歳は137.76USDと出ました。

ちなみに保険対象は生後14日から69歳まで。

うーん、50代以降どうやって生き延びようかなあ…

あ、加入前に金額が画面に出るので大丈夫だと思うけど、念のため自分で試算画面いじってみてくださいね。

Nomad Insuranceの補償カバー範囲

気になるNomad Insuranceの補償カバー範囲を説明します。

日本の短期旅行保険と違う部分もあるので気をつけてください。(後半で日本の旅行保険との比較をしています)

また、渡航先にアメリカを含む場合は内容が一部変わります。

大きく分けて『医療(Medical)』と『旅行(Travel)』の2種類の補償範囲があります。

基本的な補償範囲

簡単に言うとこんな感じです。

細かい規定などは、公式サイトからリンクされているFull Policyをご確認ください。

⭕補償範囲に含まれるもの

- 病院、医師、処方薬など予期しない病気や怪我の医療費費用

- 緊急的な医療避難

- 旅行の遅延・預け入れ荷物の紛失などの緊急旅行関連

❌補償範囲に含まれないもの

- 定期検診や予防ケア

- 癌治療

- 既往症(細かく定義されています)

あくまで旅行中の医療保険であり、普段の生活における保険の第一選択肢ではないそうです。

補償対象の年齢と渡航先

- 保険対象:生後14日から69歳まで

- 補償対象の渡航国:キューバ、イラン、北朝鮮以外

イラク、アフガニスタン、パキスタン、ナイジェリア、ソマリア、ベネズエラ、または米国財務省・外国資産管理局の制裁により取引が禁止されている国では、誘拐または特急誘拐はカバーされないそうです。

自己負担額と支払限度額、保険会社負担割合

保険には自己負担額(Deductible)と支払限度額(Limit)、保険会社負担割合(Co-insurance)の設定があり、Nomad Insuranceの場合以下のように規定されています。

- 自己負担額(Deductible):250USD (期間毎)

- 支払限度額(Limit):250,000USD

- 保険会社負担割合(Co-insurance):SafetyWingが100%

これはつまり、病気や怪我で支払いが生じた場合25万USDまでSafetyWingが払ってくれるけど、250USDまでは自己負担額として自分で払わないといけない、ということかな。

100USD程度の診察料では使えないということですね。

他の保険の例で、アメリカではCo-insuranceの割合が100%(被保険者からすると0%)じゃない保険もあるそうで、その場合はDeductibleを払った後も自己負担分があるそうです。なるほど。

大事なところだけど、ちょっと自信がないのであとでサポートに確認しよう…

項目によってはnot subject to deductible、自己負担免除のものもあります。(例えばEmergency Medical Evacuationとか。詳しくはFull Policyを参照)

証明書期間(certificate period)の解釈

規約を読んでいると『certificate period』(証明書期間)という表現が所々に出てきます。

Nomad Insuranceは契約期間を5〜364日の間で自由に決められ、また28日周期の自動更新も設定できるので、柔軟性故に『証明書期間とはどこからどこまでを指すのだろう?』と疑問に思い、サポートに確認しました。

解釈は以下のとおりです。

- 自分で期間を決めて前払いした場合:支払いをした分の期間(最大364日まで延長も出来るそう)

- 自動更新プランにした場合:申し込んだ日から自動更新をやめて契約が切れるか最大日数に達した時の契約期間日数(最大364日)

一つの契約期間が終わってもその後入れないわけではなく、その後すぐに入ることが出来ます。(最大364日で切っているのは金額が年齢依存だから、そこでリセットするためかな?)

なのでサブスクリプションにして、請求することが起こった時に一旦そこで契約を切るのが良いのかな?

医療の補償範囲

下記は補償の一部です。利用の際は公式サイトで配布されているFull Policyをご確認ください。

私の訳が怪しいかもしれないのでところどころPolicyの原文を併記しています。

- 病院費用:看護サービスを含む、平均的な準プライベート(semi-private)の部屋の値段を適用

- 集中治療(Intensive care):支払上限まで

- 現地救急車の費用:保険でカバーされる範囲の病気か入院が必要な怪我による通常の、合理的かつ慣習的な範囲の料金(Usual, reasonable and customary charges when covered illness or injury results in hospitalization)

- 緊急処置(Urgent care):自己負担金として50USDの支払い、これは250USDの自己負担金対象外(not subject to deductible)

- 外来理学療法とカイロプラクティックケア:1日最大50USDまで補償、これは医師による事前の指示が必要です。

- 緊急歯科治療、急性的な痛みの発症(Acute Onset of Pain):1,000USDまで補償、自己負担金対象外(not subject to deductible)

- 慢性および先天性を除く既往症の急性発症:限度額まで

- 緊急医療避難(Emergency Medical Evacuation)#これどういう状況か分からないんだけど、紛争地域で負傷した場合の緊急避難とかなんだろうか?:

既往症の急性発症の場合を除き、一生のうち100,000USDまで

自己負担金対象外または上限まで(not subject to deductible or overall maximum limit) - ベッド訪問(Bedside Visit)#これはなんだろう?家族などを呼ぶ費用だろうか??:

1,500USDまで、自己負担金適用外(not subject to deductible)

ハイリスクなスポーツ・アクティビティ、既往症、癌治療は対象外です。

Full Policyを読んだところ、病気・怪我の治療期間は最大90日間適用とのこと。旅行医療保険だしね。

キャッシュレス治療サービスは使えるか?

私自身が試したわけではないので解釈違いがあるかもしれませんが、公式サイトを読む限りでは対応している病院に限ってSafetyWingが病院に直接支払いをしてくれるそうです。自分で支払いをするのであれば、どこの病院でもいいそう。

…上記のページ、ネットワークのブランド名と電話番号が書いてあるだけなんだけど、ここから探すのでいいんだろうか。そうなんであればリンク貼っておいてほしいけど…、違うんかな…

Find a Doctor or Hospital | Tokio Marine HCC

このリスト、例えばタイとベトナムを見ると

- First Western Hospital (Surat Thani, Thailand)

- SOS Clinic(Ho Chi Minh, Vietnam)

- SOS International Clinic(Hanoi, Vietnam)

…

… … …

えっ、スラタニー?!

なんで…?!バンコクは…??

うーん、オーストラリアとかメキシコ・スペインは対応病院数が多いんですけど、その他の国はちょっと実用的な数ではない。キャッシュレスにはあまり期待できなさそう。

ネパールが謎に多い(5箇所)のは、担当営業さんが頑張ったんだろうか?

スポーツ・アクティビティは?

日本の旅行保険は大抵の場合、危険のあるアクティビティ中の怪我は補償外になっていたと記憶しています。(過去に、危険なアクティビティにも安心して参加するために旅行保険に加入してるんだ!と話していた人がいましたが、多分補償の範囲外だと思う…)

Nomad Insuranceはスポーツ・アクティビティについてFAQに記載がありました。対応範囲内のものと範囲外のものがあるようです。

プロとしての組織的なスポーツやアクティビティは補償外とのこと。そりゃそうだ。

範囲内・範囲外についてはかなり細かく規定されているようなので、詳しくはDescription of Coverageを確認してください。(このリンクは2020年2月時点のものなので、できれば公式サイトから最新版を探したほうがよい)

私はスポーツもアクティビティもそんなにやらないのでちらっと見ただけなんだけど、バンジージャンプが範囲内になってるのすごいな。

渡航先にアメリカを含む場合

アメリカでの保険カバー内容はその他の地域と比べていくつか違いがあります。

気付いたものを例としてリストアップしていますが、網羅はしていないので渡航予定などで気になる方はFull Policyをご確認ください。

- 病気のための緊急治療室の自己負担:250USDの自己負担金(Deductible)の他、緊急治療室一回につき100USDの自己負担金(co-payment)が発生します。(怪我の場合はco-paymentは発生しないそう)

- 緊急医療センターの利用:自己負担金(co-payment)として一回50USD発生します。これは250USDの自己負担金(Deductible)はかからないそうです。(not subject to deductible)

旅行の補償範囲

旅行の遅延、預け入れ荷物の紛失、緊急時の対応、自然災害、個人的な責任に対する補償が含まれています。

下記は補償の一部です。利用の際は公式サイトで配布されているFull Policyをご確認ください。

- 旅行中断(Trip interruption):5,000USDまで、自己負担金なし

- 旅行遅延(Travel delay):

オーバーナイトステイを必要とする12時間遅延の後、1日100USD、最大2日まで。自己負担金なし(Up to $100 a day after a 12-hour delay period requiring an unplanned overnight stay. Subject to a maximum of 2 days. No deductible) - チェックイン荷物の紛失(Lost checked luggage):期間内に最大3,000USDまで、一つの品物につき500USDまでの保証。一生のうち6,000USDまで。一家族・グループに付き250,000USDまで。自己負担金なし。

スマートフォンやラップトップ・カメラのような電化製品は補償の対象外。 - 自然災害からの避難による新しい場所での滞在費(Natural disaster — a new place to stay)

1日100USD、最大5日まで。自己負担金なし - 政治的な避難(Political evacuation)

一生のうち10,000USDまで、自己負担金なし - 緊急医療避難(Emergency medical evacuation)

一生のうち100,000USDまで、自己負担金なし、全体上限の制限なし - 個人責任(Personal Liability)

- 一生のうち:25,000USDまで

- 第三者を負傷させた場合(Third person injury):25,000USDまで

- 第三者の所有物(Third person property):25,000USDまで

- 関連する第三者の所有物(Related third person property):2,500USDまで、自己負担金なし、全体上限の制限なし

- 危機対応-身代金、身の回り品、および危機対応料金

と費用(Crisis Response – Ransom, Personal Belongings, and Crisis Response Fees

and Expenses):10,000USDまで、自己負担金なし、全体上限の制限なし

障害・死亡時

私は独り身なんで死亡保険は必要ないんですが、死ぬことで周りに迷惑かかるのはよくないのでこのあたりの補償があるのは少し心が休まる。もし埋葬までしてもらえるならありがたいなー(その国の法律によって難しかったりしますが)。死んだ後のことまで気にするなとか言われるけど…。

しかし死んだ後うまく請求してもらえるだろうか?

公式サイトでは医療と旅行の項目に入ってたんだけど、これは他の補償とは性質が別だなと思って項目を切り離してみました。

- 遺骨の本国送還(Repatriation of Remains):

一生のうち20,000USDまで、自己負担金対象外、全体上限の制限なし(not subject to deductible or overall maximum limit) - 地元の埋葬または火葬(Local Burial or Cremation):

一生のうち10,000USDドルまで、自己負担金対象外(not subject to deductible) - 事故による死亡と後遺障害(運輸業者によるものを除く)

事故)- 後遺障害:肢体ひとつの損傷25,000USD、肢体ふたつの損傷:50,000USD 一生のうち50,000USDまで

- 死亡:50,000USD

※一家族またはグループにつき250,000USDまで。自己負担金対象外、全体上限の制限なし(not subject to deductible or overall maximum limit)

- 運輸業者による事故死

- 18歳〜69歳:50,000USD

- 18歳以下:10,000USD

※一家族またはグループにつき250,000USDまで。自己負担金対象外、全体上限の制限なし(not subject to deductible or overall maximum limit)

日本の一般的な旅行保険との相違点

私は以前海外旅行の時に損保ジャパンの『新・海外旅行保険【off!(オフ)】 』を使ったことがあるので、それとざっくり比べてみます。(出国してから3ヶ月以内に日本に戻る事がなくなったので、現在は加入していません)

オーダーメイドもできるそうですが、パッケージプランで見てみます。

USDの日本円換算は2020年2月現在のレートです。

| 補償内容 | 新・海外旅行保険【off!(オフ)】 保険料と補償バランスプラン |

Nomad Insurance |

|---|---|---|

| 料金 | 19,320円/28日間 (1名、旅行先に『アジア』選択) |

59.92USD/28日間 (約6,580円) |

| 傷害死亡・後遺障害 | 2,000万円 | 25,000~50,000USD (約275〜550万円) |

| 治療費用 | 2,000万円 | 250,000USD (約2,744万円) |

| 自己負担金 | なし | 一部を除き250USD (約27,440円) |

| 2,000万円 | ? (読み取れなかった。後で確認します) |

|

| 賠償責任 | 1億円 | 関係者:〜2,500USD 関係ない第三者:〜25,000USD (一生の上限) |

| 携行品損害 | 30万円 | なし チェックイン荷物の紛失は最大3,000USDまで パスポート・ビザの紛失・盗難は100USDまで |

| 救援者費用 | 2,000万円 | ベッド訪問(Bedside Visit)がこれに当たるのかな? 〜1,500USD(約165,000円) |

| 航空機寄託手荷物 遅延等費用 |

10万円 |

|

| 期間 | 最大92日 | 5日〜364日 |

| 出発後、海外で入れるか | × 日本の住居を出発してから住居に帰着するまでが保険適用期間 |

◯ |

まず料金がかなり違いますね。28日間で19,320円と6,580円。

日本のoff!、一番下のパッケージプランでも18,020円でした。オーダーメイドでインパクトの大きい治療費用を最低額の500万まで落としても、それだけで13,790円。

私日本の保険にこんなに払った覚えなかったんだけど、それは一週間の旅行とかだからか。

日本人の旅行は短いもんね。

あとSafetyWingの特徴でもある『出発後でも海外ですぐに入れる』という点、日本の旅行保険はやはり日本出発前ですね。

料金がかなり違うので単純に比べて意味があるか分からなくなってきたけど、ざっくり見ると後はこんな感じですね。

- 自己負担金の有無(off!はなし・Nomad Insuranceは250USD)

- 傷害死亡・後遺障害の額(off!は2,000万円、Nomad Insuranceは約275〜550万円)

- 賠償責任の額(off!は一億円・Nomad Insuranceは25,000USDまで、約1/40)

- 携行品損害対応の有無(Nomad Insuranceは基本的に対応しない。チェックイン荷物の紛失とパスポートの紛失・盗難は対応あり)

- 救援者費用の額(Bedside Visitがそれにあたるとすると、2,000万円と165,000円でぜんぜん違う)

- 旅行中断・遅延に対する対応(off!は手荷物遅延の際の費用しか読み取れませんでした。Nomad Insuranceは中断・遅延・荷物の紛失についての補償が厚く見える)

- 契約期間の違い(off!は92日まででその後は一度帰国しないといけない、Nomad Insuranceは契約が終わった後すぐに再契約すれば70歳になるまで海外でずっと適用可能)

個人的には、Nomad Insuranceのバランスは日本のものに比べてかなり良いと思っています。

まず自己負担金。

保険に入るのがもったいないなと思ってしまう理由の一つに、海外で病院にかかると言っても意外と安く済む時があるというのがあり、日本人は大変お金のかかるケースばかり想定しがちだけど、短期の旅行で万が一のリスクに備えるのと365日暮らしている時の想定とは違うんですよね。

何かあったら全部見てもらえて保険料が高くなるよりも、何かあった時も多少は自分で払うので保険料が安い方が、滞在期間が長い場合は助かります。

ちなみにこれらの記事は過去私が海外で病院にかかった時の話です。一応全部安く済んでいる😅

- インドでお腹を壊したので病院に行ってきました!診察費と薬代で700円ちょっと | Kumi-Log

- ウズベキスタン・タシケントで、食中毒で救急車で運ばれ入院した話。手当の内容や費用など | Kumi-Log

- はじめてのデング熱メモ | Kumi-Log

傷害死亡・後遺障害の額もかなり違いますね。死亡の場合、私は養わないといけない家族がいるわけではないので、自分の遺体さえどうにかなる額があれば死亡した場合の補償はどうでもいいので、少ない代わりに保険料が安いほうがいいかな。

後遺障害が少ないのは少し困るけど、まあ旅行医療保険にそこまで求めるか?という話でしょうね。

賠償責任は生じたことがなく状況の想定がうまくできないんだけど、他人にうっかり怪我をさせちゃったとかかな。1億円もいるかな?25,000USDで充分??(Full Policyに細かい規定は書いてあります)

仮に相手が亡くなるほどの話だった場合25,000USDではとてもカバーできなさそうですが、まあそういうことをカバーする保険じゃないよということなのだろう。物なら大体はカバーできそう。

携行品損害も、悲しい話なんですが、海外で日本人から携行品損害を使った詐欺実行の経験談を聞く事が時々あり。ここを補償して保険料高くなるくらいなら、詐欺の温床の携行品損害対応なんてなくていいよな。と正直思います。パスポートの紛失・盗難に対する補償が規定されてるのも良い。

救援者費用は定義が合ってるかまだ自信がないのであれなんですが、日本は高すぎるしNomad Insuranceは安いのかな…、自分の例で考えると、東南アジアに来る費用なんて急でも飛行機代10万円で足りるだろうし、あとは現地に救援者として何泊いるかですよね。というか救援者が要る状況っていまいちうまく想定できないんですが、どんなの?自分で身動き取れない状態で入院して現地に誰も居ないとかかな…。

ウズベキスタンで倒れた時は日本語はもちろん英語も全く通じなくて(地域はウズベク語・共通語はロシア語)どうしようと思いましたが、ウズベク語がぺらぺらの日本人の友達が現地にたまたま居たのでめっちゃくちゃ助けてもらい。ただもしそれがなかったとしても、日本国大使館の人は言語が出来るので最低限の通訳はお願いできるのではないかと思います。(極限状態豆知識)

考えてみたら日本人が日本から呼ぶ救援者が現地語を喋れる可能性は限りなく低いから、別に救援者費用関係ないなこれ。

旅行の中断や遅延については、さすが旅行医療保険、Nomad Insuranceは色々と補償が厚いです。

というわけで、長期間海外をさまようノマドであれば、Nomad Insuranceの補償とコストのバランスはとても好ましく見えます。ラップトップやスマートフォンの盗難だけは携行品損害あるの羨ましいけど、まあ保険料安いしね、1年いれば差額で買えるかな。

Nomad Insuranceの使い方

Nomad Insurance申し込み方法

申し込みはウェブサイトから。

クレジットカードがあれば即日簡単に申し込めます。対応カードはVisa、MasterCard、American Express、Discover Card。JCBとPaypalは非対応。PayPal対応してほしいな〜。

保険有効日時はU.S. Eastern Timezone基準なので注意。

参考:東部標準時 – Wikipedia

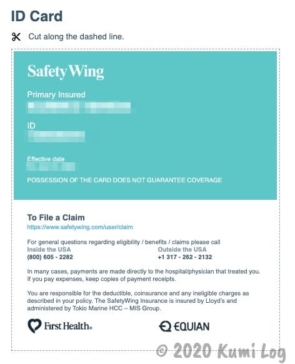

契約後、必要そうな書類は全てメールやオンラインにあるのも助かります。日本だと紙の郵送で来てそれを自分でデジタル化、だったけど。(今はさすがに違うのかな?)

こうやって情報を持っていたほうが良いよ、という話はもうちょっと掘り下げて追記しようかな。

取り急ぎメールにあったIDカードを印刷して持っておくと良さそう。自分の名前とIDと保険の連絡先と請求方法へのURLリンクが書いてあって、何かあった時はそれを医療機関に見せると良いそうです。

対応医療機関の見つけ方

キャッシュレスの項目に書きましたが、以下が医療機関を見つけるためのページ、しかし情報がブランドロゴがあるのみ。自分で支払いをするのであれば、どこの病院でもいいそう。

ブランド名からするとここで探せると思うんだけど、あとでSafetyWingのサポートに確認してみます。

Find a Doctor or Hospital | Tokio Marine HCC

医療機関を見つける手助けが必要であれば、+1-800-605-2282に電話してほしいとあるのだけど、まあおそらくは英語だと思います…😅

緊急時の連絡先

急病や事故の際の緊急時の連絡先PDFです。フリーダイヤルになっています。

あくまで緊急時の連絡先であり、保険の支払いについてなどはこちらの電話番号には電話しないでほしいとのこと。(その場合は公式サイト内からチャットかメールで連絡しよう)

請求方法

私もまだ請求まではしたことがないので、このあたりはざっくりした説明に留まりますが…

(本当はこのへんを訳せば良いんだろうけどちょっと大変そう。:How to Submit a Claim|Tokio Marine HCC)

請求時は請求対象期間後60日以内に必要書類を提出する必要があります。

書類はeメール添付かアメリカへの郵送。アメリカに行く予定がなければeメール添付ですね。

請求用書類のPDFはデジタルで入力できるものとできないものと2種類あるな。

PDFの中にオンラインフォームへのURLリンクもあるんですが、機能してない。これもサポートに問い合わせてみないとかな。

ここはもうちょっと実体験がほしいところだと思うので、私が病気にかかるのをお待ちください…😷

中長期旅行者向け、SafetyWing以外の他の選択肢

保険関係はあとでまとめ記事を書きたいですが、取り急ぎ私が知っている他の選択肢を紹介します。

こ短期(〜3ヶ月)旅行者向けではなく中長期(3ヶ月〜)旅行者向け観点で書いているので、短期旅行者向けには他にも選択肢があるかもしれない。

World Nomads

デジタルノマド向け保険として、もう一つ界隈で名前が上がるのがWorld Nomadsです。

SafetyWingの2倍以上の価格になるので(私の年齢で136USD/151USD)、今のところ私の候補から外れていますが、デジタルノマドコミュニティではこれを使っていると言う人もちょこちょこいます。

World Nomads – Explore Your Boundaries

値段だけで却下しちゃったんでまだちゃんと読んでないんですが、多分SafetyWingより補償内容が厚いのではないだろうか?

今度補償内容を読み解いて比較記事書こうかな。

World NomadsではCOVID-19は補償されないようです。

Coronavirus (COVID-19) FAQs|World Nomads

現地の移住者(Expat)向け保険

タイやベトナムなどその国の保険で移住者向けのものがあります。Facebookでよく広告が流れてきます。

この手のやつ、メールアドレス入れて送信しないと見積もりもらえなくて、値段がよく分からなかったりする。

私は一箇所に長くても3ヶ月までしかいないので、国固定の保険に入るメリットがあまり感じられず今まで検討してきませんでしたが、一箇所に留まる人にはいいかもしれない。

その国の旅行保険なんかもあるので、例えばタイ在住扱いで別の国に旅行した時の補償、というのもあるとは思うんだけど。もしかしたら掘り出し物の保険があるのかもしれない。

ちょっと移住者の人とかに聞いたりしてみます。

日本のクレジットカード付帯保険

この項目は私はあまり検討してないので詳しくなく、他のブログで詳しいものが山ほどあるので(多分アフィリエイトが盛んなのだろう)、個別紹介はそちらに任せたい。

通常クレジットカード付帯の海外旅行保険は日本を出発してから3ヶ月がカバー期間になっていると思いますが、カードの中には『利用付帯で、利用してから補償対象期間が始まる』というものがあるらしく、それを活用すれば3ヶ月+3ヶ月で半年カバーできると聞いています。(これを”裏技”と呼んで紹介しているブログもたくさんあるぽい)

そういったカードを複数持ち、3ヶ月毎に発動させていけばもっと対応できる、という話もあります。(私は試してないので本当に出来るのか分からないけど)

利用付帯保険といえば、以前知り合いが利用付帯の保険を使って病院の診察費用を請求しようとして却下されたことがありました。あれは理由なんだったっけな…、ライドシェア(UberとかGrab)は海外利用に入らないとかそういう内部規定だったかな。そのへんも気をつけてください。(ググったら色々出てきた。会社や状況によるっぽいな。参考:海外旅行保険 利用付帯 Uber Grab – Google Search)

日本の長期旅行者向け保険

従来の旅行保険からの流れでまず思い当たるのが、日本の保険会社各社が出している長期旅行者向け保険なんじゃないかと思います。私もまずこれを調べました。

メリットとしては日本語で申込みから請求まで完結すること。やはり母国語で手続きが出来るのは安心ですよね。何かあっても問い合わせとか言語的に出しやすいし。申し込める最大期間が決まっていたり、帰国予定がないと申し込めなかったりしますけど。

ただこれやっぱり高いんだよね。私が調べた時は大体どこも月2万円以上はしました。

1ヶ月保険料2万円で1年に1度病院にお世話になると想定すると、12×2=24万円になるので、それ以下だったら自費診療のほうがいいのでは…と思うんだけど。

- インドでお腹を壊したので病院に行ってきました!診察費と薬代で700円ちょっと | Kumi-Log

- ウズベキスタン・タシケントで、食中毒で救急車で運ばれ入院した話。手当の内容や費用など | Kumi-Log

多分交通事故とか緊急手術のような、自分で費用がまかなえないような事態を想定しているのだろう。でもそれだったらSafetyWingの方がいいなあ。

また、海外では外国人と見るや保険があるから高い内容の診療をしてもいいだろうと考える病院があるようでその手のエピソードを聞く機会がそこそこあるんですが、そういう病院があちこちにあると思うと、確かに保険に入っておかないと怖い。

以前デング熱にかかって一週間ほど入院させられて自費で十数万円払ったという日本人に会いましたが、それももしやそういうパターンなんじゃないか…?デング熱って劇症化しない限り入院したって検温と点滴と痒み止め投与くらいしかやることなくない?

予算もあって私は今のところSafetyWingですが、人によっては日本の旅行保険やクレジットカード付帯保険の方が合っていたりするかもしれません。

大事なのは選択肢を知って自分に合ったものを選ぶことなので。SafetyWingが合う人に情報を届けられていたら嬉しいです!😃

SafetyWingの加入はこちらから。

(アフィリエイトになってます、よろしく〜!自己アフィリエイトはだめっぽい)

関連記事

CDCの旅行者用アプリの紹介です。

医療や健康管理に関する記事はこちらのカテゴリーにあります。:医療・健康管理 | Kumi-Log

これらが病院にかかった時の話です😅

- インドでお腹を壊したので病院に行ってきました!診察費と薬代で700円ちょっと | Kumi-Log

- ウズベキスタン・タシケントで、食中毒で救急車で運ばれ入院した話。手当の内容や費用など | Kumi-Log

- はじめてのデング熱メモ | Kumi-Log

デジタルノマドに役立つ話はこのカテゴリーに入れていきたい…と思いつつ、まだあまり書けていない…:デジタルノマド知識 | Kumi-Log